Pris-til-bokført-verdi (P/B), bedre kjent som pris/bok, er et finansielt nøkkeltall som brukes til å sammenligne et selskaps markedsverdi med dets bokførte egenkapital.

Dette forholdet kan si noe om et selskap er over eller underpriset i forhold til sin bokførte verdi. En lav P/B kan indikere at selskapet er underpriset, mens en høy P/B kan tyde på at selskapet er overpriset.

I denne artikkelen vil vi se nærmere på hva P/B er, hvordan det beregnes, og hvordan det kan brukes i selskaps-og-aksjeanalyse.

Kjernebudskap

Hva er pris/bok (P/B)

P/B står for «price-to-book ratio» på engelsk, som på norsk kalles «pris/bok», og brukes som et nøkkeltall for å se på verdsettelsen av et selskap. Nærmere bestemt ser man på forholdet mellom et selskaps markedsverdi og selskapets bokførte egenkapital.

Markedsverdien er verdien av selskapets aksjer basert på hva investorene er villige til å betale for de på børsen, mens den bokførte egenkapitalen er verdien av selskapets eiendeler minus selskapets gjeld og andre forpliktelser slik det kommer frem i selskapets regnskap.

P/B beregnes ved å dele markedsverdien til et selskap med den bokførte egenkapitalen. Dersom et selskap har en P/B på 1 betyr det at markedsverdien til selskapet er lik dets bokførte egenkapital.

Hvis P/B er mindre enn 1, betyr det at markedet priser selskapet lavere enn selskapets bokførte egenkapital. Hvis P/B er høyere enn 1, betyr det at markedet priser selskapet høyere enn dets bokførte egenkapital.

Et lavt P/B tall kan indikere at selskapet er underpriset i forhold til selskapets bokførte egenkapital, som kan representere en gunstig kjøpsmulighet. En P/B høyere enn 1, kan derimot indikere at selskapets aksje er overpriset, og er mindre attraktivt.

Hvordan beregne Pris/Bok (P/B)

P/B kan enkelt beregnes ved å dele markedsverdien av et selskap met dets bokførte egenkapital. For å beregne P/B kan du følge disse trinnene:

- Finn selskapets markedsverdi: Dette kan gjøres ved å gange selskapets aksjekurs med antall utestående aksjer.

- Finn selskapets bokførte egenkapital: Dette finner du i selskapets regnskap ved å trekke selskapets totale gjeld og andre forpliktelser fra selskapets totale eiendeler, men oppgis gjerne også balanseoppstillingen i selskapets regnskap.

- Del markedsverdien til selskapet med selskapets bokførte egenkapital for å finne P/B-forholdet. Alternativt kan man dele prisen per aksje, med selskapets bokførte egenkapital per aksje.

Alternativ 1: Pris/Bok = Markedsverdi / Bokført egenkapital

Alternativ 2: Pris/Bok = Markedsverdi per aksje / Bokført egenkapital per aksje

Hvis et selskap har en markedsverdi på 100 millioner kroner, 10 millioner utestående aksjer, og selskapets bokførte egenkapital er 80 millioner kroner, kan du beregne P/B-forholdet som følge:

- Markedsverdi per aksje = 100 millioner kroner / 10 millioner aksjer = 10 kroner per aksje

- Bokførte egenkapital per aksje = 80 millioner kroner / 10 millioner aksjer = 8 kroner per aksje

- P/B-forhold = 10 kroner per aksje / 8 kroner per aksje = 1,25

I dette eksempelet blir pris/bok 1.25, noe som kan indikere at selskapet er noe overpriset i forhold til selskapets bokførte egenkapital.

Hva Pris/Bok (P/B) kan fortelle investorer

For å forstå hva P/B kan fortelle investorer, kan det være nyttig å forstå hva de forskjellige tallene som brukes i beregningen representerer.

Bokført egenkapital representerer selskapets nettoformue, det vil si verdien som ville vært igjen i selskapet dersom alle selskapets eiendeler skulle bli solgt og alle gjeldsforpliktelsene betalt, ut i fra verdiene oppgitt i regnskapet.

Markedsverdien per aksje, på den annen side, representerer hva investorer er villige til å betale for selskapets aksjer på et gitt tidspunkt.

P/B gir med andre ord investorer en indikasjon på hvordan en aksje er priset i forhold til selskapets bokførte egenkapital.

Hvis P/B er lavere enn 1, betyr det at selskapets markedsverdi er mindre enn den bokførte egenkapitalen. Dette kan indikere at selskapet er underpriset og kan være et godt kjøpssignal for investorer, siden aksjen kan ha potensial for oppgang i fremtiden.

Hvis P/B er høyere enn 1, kan det indikere at selskapet er overpriset i forhold til selskapets bokførte egenkapital. Dette kan være et salgssignal for investorer, siden aksjen kan ha potensial for nedgang i fremtiden.

P/B kan også brukes til å sammenligne et selskaps prising i forhold til konkurrenter i samme bransje. Hvis et selskap har et lavere P/B-forhold enn sine konkurrenter, kan det indikere at selskapet er underpriset sammenlignet med sine konkurrenter og kan være et bedre kjøp.

Selv om P/B kan gi en god indikasjon på hvordan et selskap er priset i forhold til den bokførte egenkapitalen, bør man ikke bruke dette nøkkeltallet alene når man analyserer et selskap.

Dette skyldes i stor grad at P/B er basert på historiske kostnader og tar ikke hensyn til selskapets potensial for vekst og endringer i markedsforholdene i fremtiden. Dermed kan ikke P/B gi en fullstendig forståelse av selskapets fremtidige inntjeningsevne eller vekstpotensial.

For eksempel kan et selskap ha høy bokføringsverdi på grunn av betydelige investeringer i eiendeler, men det er ikke gitt at disse vil generere betydelige overskudd i fremtiden. På samme måte kan et selskap ha lav bokføringsverdi, men kan likevel ha potensial for vekst og lønnsomhet i fremtiden.

Derfor er det viktig å bruke P/B som en del av en større analyse og kombinere det med andre nøkkeltall og faktorer for å få en mer komplett forståelse av selskapet og dets potensial for vekst og lønnsomhet i fremtiden.

For eksempel kan man kombinere P/B med, avkastning på egenkapitalen (ROE), som måler hvor mye overskudd et selskap genererer i forhold til sin egenkapital.

Et høyt P/B-forhold i kombinasjon med en lav ROE kan tyde på at et selskap er overpriset, ettersom investorer er villige til å verdsette selskapets egenkapital høyt, uten at det generere et meningsfult overskudd (lav ROE). En bedre kombinasjon vil være et selskap med en lav P/B og høy ROE.

P/B kan også kombineres med andre nøkkeltall som P/E-forhold (price-to-earnings ratio), og gjeldsgrad. Dette vil gi en mer komplett analyse av selskapet og hjelpe investorer å ta en informert beslutning om å investere i et selskap.

Begrensninger ved bruk av Pris/Bok (P/B)

Selv om P/B kan gi en indikasjon på hvordan et selskap er verdsatt, har det flere begrensinger og svakeheter som nøkkeltall.

For det første må man huske på at bokførte egenkapital er basert på historiske kostnader, og det kan være tilfeller der eiendeler er underpriet eller overpriset i forhold til sin faktiske verdi. Dermed kan bokføringsverdien være en upålitelig måling av selskapets verdier.

P/B kan variere betydelig mellom forskjellige bransjer og selskaper, det er derfor liten nytte i å sammenligne selskaper i forskjellige bransjer ved hjelp av P/B, som begrenser hvor det kan brukes fornuftig.

P/B tar ikke hensyn til andre faktorer som påvirker aksjekursen. Dette inkluderer selskapets inntjeningsevne, vekstpotensial, markedsandeler og risiko. P/B sier kun noe om forholdet mellom markedsverdien og bøkført egenkapital basert på historiske tall.

En annen svakhet med P/B er den manglende sammenhengen mellom bokført egenkapital og lønnsomhet. Bokført egenkapital sier ingenting om hvor lønnsomme selskapets eiendeler er og gir ingen informasjon om selskapets faktiske lønnsomhet eller evne til å generere et overskudd.

Endrede regnskapspraksiser, og nyere selskapsstrukturer har gjort P/B gradvis mindre relevant med tiden. For eksempel har mange selskaper viktige andeler i immatrielle eiendeler. Disse eiendelene er vanskelig å sette en tallmessig verdi på som kan gjøre at den bokførte verdien er misvisende og ikke nødvendigvis representativ for selskapets faktiske verdier.

Slike immaterielle eiendeler inkluderer for eksempel merkevarer, patenter og kundebaser. Disse eiendelene kan ha en stor verdi for selskapet, men er ikke nødvendigvis verdsatt korrekt eller inkludert i selskapets bokførte egenkapital, og er dermed ikke inkludert i P/B.

I tillegg, bruker flere selskaper nokså kreative metoder for å håndtere egenkapitalen, som kan føre til at P/B ikke alltid gir et nøyaktig bilde av selskapets økonomiske situasjon. Det er ikke nødvendigis slik at et selskaps bokførte verdier faktisk er verdt det selskapet rapporter i regnskapene sine.

Dersom et klesselskap har store bokførte verdier i sitt inventar av klær som skal selges, kan denne verdien være overvurdert dersom selskapet sliter med å selge varene til prisen de er verdsatt til i regnskapet (som oftest innkjøpsverdi).

Selskaper som priser merkevaren sin høyt kan måtte revurdere den tallfestede verdien om det skulle vise seg at merkevaren ikke er like sterk som selskapet først antok. Dette kan redusere et selskaps egenkapital betraktelig ved et pennestrøk.

Som et resultat bruker investorer flere og mer avanserte verdsettelsesmetoder i tillegg til P/B for å få et mer fullstendig bilde av verdien av et selskap.

Det er dog viktig å merke seg at P/B fortsatt kan være nyttig for mange selskaper, men det bør alltid være en del av en bredere analyse og kombinert med flere verdsettelsesmetoder for å få et mer fullstendig bilde av verdien av et selskap.

Vanlig P/B vs matriell P/B

Materiell P/B, referert til som price-to-tangible-book-value (P/TBV) på engelsk, er et annet mål som bruker den samme formelen, men i stedet for å bruke total bokført egenkapital, bruker den bokført egenkapital av materiell aktiva.

Med andre ord, materiell P/B bruker kun egenkapitalen som er knyttet til matrielle eiendeler som bygninger og utstyr, men også finaniselle eiendeler, inkludert verdipapirer.

Noen investorer foretrekker P/TBV ratio fordi det gir en mer nøyaktig indikasjon på verdsettelsen i forhold til selskapets materielle eiendeler, som er enklere å tallfeste enn immatreielle eiendeler.

P/TBV ratio kan også være mer nyttig å bruke for selskaper som har en stor andel av egenkapitalen knyttet til finansielle eiendeler. Et godt eksempel på dette er finansinstitusjoner som banker og forsikringsselskaper.

Eksempel (Yara)

For å se på et virkelig eksempel kan vi ta en titt på den norske gjødselgiganten Yara. Selskapet er en av verdens største produsenter av kunstgjødsel og innehar store markedsandeler innen nitrogenbasert kunsgjødsel.

Selskapet er er godt eksempel for å se på P/B ettersom selskapet er relativt kapitaltungt. Det vil si at store deler av selskapets eiendeler er knyttet til materielle aktiva som fabrikker, utstyr og råvarer.

Dette gjør at de bokførte verdiene mer «reelle», og enklere å sette enn verdi på, i forhold til selskaper med en større andeler immatrielle eiendeler.

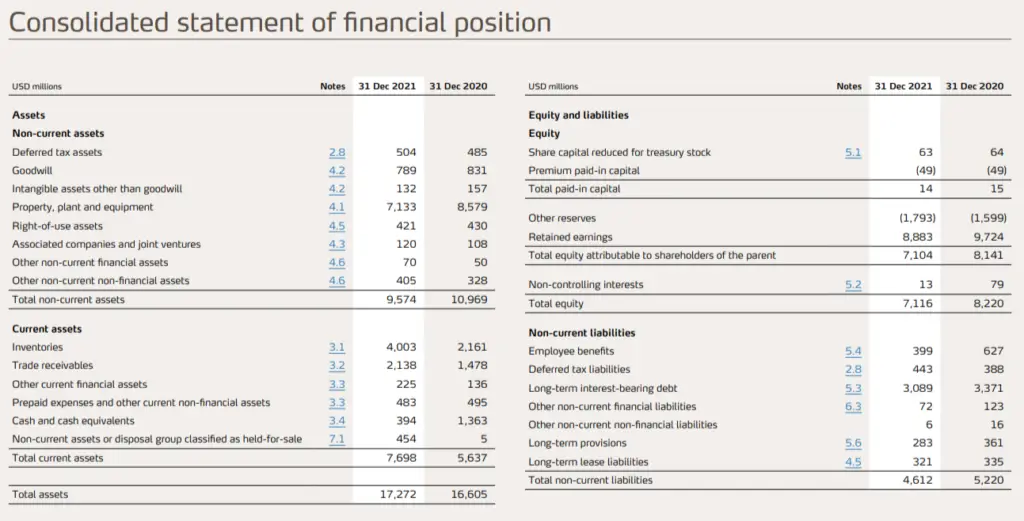

Fra Yara sin balanse for regnskapsåret 2021 over kan vi se at selskapets totale eiender er verdsatt til 17 272 millioner dollar, der de største verdiene er selskapets driftmidler (eiendom, fabrikker og utstyr) samt inventar (råvarer og ferdig produsert kunstgjødsel).

Med en total gjeld på 10 156 millioner dollar, lander selskapets egenkapital på 7 116 millioner dollar. Dette representerer summen som ville blitt igjen dersom hele selskapet skulle bli likvidert til verdiene oppgitt i regnskapet.

Med totalt 256.8 millioner utstående aksjer, og en gjennomsnittlig pris per aksje på 42.7 dollar for regnskapsåret 2021, blir den estimerte markedsverdien 10 965 millioner dollar.

For å regne ut pris bok kan vi regne ut egenkapital per akjse, for så å dele prisen per aksje med dette, men vi kan like gjerne dele egenkapitalen på 7 116 millioner dollar med den estimerte markedsverdien på 10 965 millioner dollar.

P/B Yara 2021 = 10 065 USD / 7 116 USD = 1.41

Med en pris bok på 1.41 betyr det at Yara i 2021 var verdsatt til mer enn bokført verdi. Dette i seg selv sier ikke så mye. For å få bedre forståelse kan vi se hvordan dette er i forhold til yaras historiske P/B samt konkurentene.

I følge en oversikt over Yaras historiske P/B de siste 5 årene har den variert fra 0.75 på det laveste, til 1.98 på det høyeste, med et gjennomsnitt på 1.42. Sådan er en P/B på 1.41 på linje med gjennomsnittet.

Om vi ser på gjennonsnittlig P/B for et utvalg av yaras konkurrenter vist over finner vi

| Selskap | laveste | høyeste | gjennomsnitt |

| Yara | 0.75 | 1.98 | 1.42 |

| Nutrien | 0.69 | 2.61 | 1.41 |

| The Mosaic Company | 0.29 | 2.43 | 1.14 |

| CF Industries | 1.57 | 7.14 | 3.44 |

| CVR partners | 0.16 | 5.01 | 1.59 |

Som vi kan se fremstår det som at prisingen av Yara ut i fra P/B er i tråd med gjennomsnittet for sektoren. Såda kan det være aktuelt å se på andre nøkkeltall for å få en bedre ide om yara kan være en god investering, som for eksempel gjeld, avkastning på egenkapital eller andre resultatbaserte nøkkeltall.

Selv brukte jeg P/B som en del av min analyse da jeg kjøpte en posisjon i Yara i juni 2016. Gjødselprisene var da på et bunnnivå, Yaras overskudd krympet, og aksjekursen sank til selskapet var priset til godt under egenkapitalen.

Mitt investeringcase var da at gjødelsbransjen er syklisk og at gjødselprisene på et eller annet tidspunkt vil øke, og at Yara var økonomisk solid nok til å tåle en slik syklisk nedtur uten at det ville gå ut over selskapets verdi eller bokførte egenkapital.

Dette viste seg å være fornuftig, gjødelprisene steg, og Yara opplevde en reprising tilbake til gjennomsnittet, og litt til, som resultere i hyggelig avkastning.

Hva er en bra P/B og hvor er det fortsatt relevant

Det finnes ikke et fast definert «godt» P/B tall, derfor er vanlig å sammenligne P/B med andre selskaper i samme bransje for å få en bedre indikasjon på verdsettelsen av en aksje.

Historisk er det sagt at med en P/B på 1, betyr det at markedsverdien til et selskap er lik dets bokførte egenkapital, som kan indikere at selskapet er verdsatt korrekt.

Videre har et P/B tall på under 1 vært en indikator for at selskapet er underpriset, mens en P/B over 1 har vært en indikator for at selskapet er overpriset.

Med det sagt, pengterer jeg igjen at det er viktig å merke seg at P/B forholdet ikke er den beste metoden for verdsettelse for alle typer selskaper.

For eksempel har mange teknologiselskaper en kapital-lett forretningsstrategi. Det vil si at det ikke trenger å investere store summer i materiell og utstyr, som fabrikker og råvarer, da de tregner datamaskiner og servere som ikke koster like mye.

Disse selskapene har også en stor andel av sin bokførte egenkapital i immaterielle eiendeler som ikke er bokført til faktiske verdi. Dette kan inkludere merkevarer, patenter og kundebaser. En annen stor del av selskapets verdi ligger i selskapets ansatte, som er en utgift, ikke en eiendel i selskapets balanse.

Med andre ord, mye av det som har stor verdi for selskapet, reflekteres ikke i selskapets bokførte egenkapital. På grunn av dette har ofte teknologiselskaper høye P/B forhold, noe som kan føre til at selskapet fremstår overpriset, selv om dette ikke nødvendigvis er tilfellet.

P/B forhold er derimot fortsatt relevant for noen sektorer, som for eksempel bank og forsikring, eller industriselskaper som har større fysiske bokførte verdier (fabrikker, eiendom etc.).

Her kan bokført egenkapital være et godt mål på selskapets faktiske verdier, og dermed være en viktig faktor for å vurdere selskapets verdsettelse.

Konklusjon

P/B kan være et nyttig nøkeltall for å sammenligne selskaper innenfor en bestemt bransje, der det kan brukes til vurdere om et selskap er under eller overpriset i forhold til konkurrentene.

Det er derimot viktig å være noe selektiv med hvor det brukes og hvor mye det vektlegges. For å få et fullstendig bilde av verdien av et selskap, bør P/B alltid brukes i kombinasjon med andre verdsettelsesmetoder og analyser av et selskaps økonomiske situasjon og bransjeforhold.

På grunn av de åpenbare svakhetene ved tallet som følge av regnskapesføringen er det er viktig å være kritisk til P/B, og å ikke ta det som en endegyldig beslutning om å kjøpe eller selge aksjer i et selskap.